Theo thống kê của Ngân hàng Nhà nước, người dùng Việt Nam hiện sở hữu hơn 63 thẻ ghi nợ nội địa, cao gấp 17 lần so với con số 3,6 triệu hồi cuối năm 2006. Khi có số lượng khách hàng nhiều hơn cũng là lúc các nhà băng mạnh tay tính phí hơn trước.

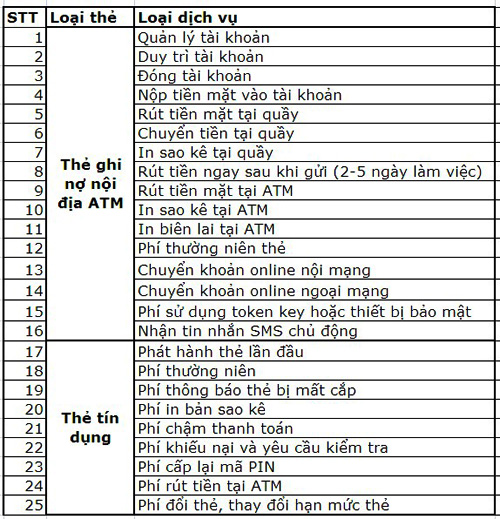

Hiện nay, mỗi cá nhân thông thường sở hữu ít nhất một thẻ ghi nợ nội địa ATM, không ít người cũng đã tiếp cận và thường xuyên dùng thẻ tín dụng (Visa, Master Card hay JCB, American Express...). Theo thống kê của VnExpress, ước tính mỗi khách hàng sẽ phải chịu khoảng 20-25 loại phí dịch vụ cơ bản của ngân hàng. Ngoại trừ phí mở tài khoản, thẻ vẫn được các nhà băng duy trì hình thức miễn, hầu hết các dịch vụ khác đã được tính phí.

Ví dụ, với một thẻ ATM thông thường, chủ thẻ sẽ trả phí duy trì tài khoản (nếu số dư thấp hơn mức quy định), phí quản lý tài khoản, phí thường niên. Bên cạnh đó còn có phí giao dịch ATM (rút tiền, chuyển khoản, in biên lai, sao kê...).

Ngân hàng Nhà nước vẫn cho rằng số nhà băng thu phí ATM nội mạng rất ít (chỉ khoảng 10/46 đơn vị) nhưng thực tế cho thấy, đây đều là những đơn vị chiếm thị phần thẻ lớn nhất cả nước. Ngoài ra, mỗi chủ thẻ còn phải trả các khoản phí giao dịch cơ bản khác như Internet Banking, phí dịch vụ SMS Banking...

Còn với thẻ tín dụng, người dùng sẽ phải đối mặt với một "rừng" biểu phí khác, từ phí phát hành đến phí thường niên, phí rút tiền, phí chậm thanh toán, phí khiếu nại...

Chưa kể, mỗi giao dịch nộp tiền và rút tiền, chuyển tiền tại quầy hiện cũng đã mất phí. Tùy vào chính sách của mỗi ngân hàng, chi phí cho các giao dịch của một chủ thẻ mỗi năm dao động từ vài trăm nghìn đến vài triệu đồng.

Cách đây khoảng chục năm, số người có thẻ ngân hàng tại Việt Nam không lớn, các nhà băng thi nhau miễn phí phát hành thẻ, dễ dàng tặng thẻ VIP... miễn sao số khách hàng tăng thật nhanh bất chấp lượng khách hàng "ảo" ngày càng nhiều. Tuyệt nhiên, không đơn vị nào khi ấy thu phí dịch vụ (trừ các nhà băng nước ngoài), từ phí duy trì tài khoản, phí ATM nội mạng đến ngoại mạng hay rút, nộp tiền.

Không riêng thẻ ATM, thẻ tín dụng cũng trở nên rất phổ biến trong xã hội Việt Nam với đặc thù dân số trẻ. Đầu năm 2007, mới có 17 ngân hàng triển khai phát hành thẻ tín dụng, thanh toán thì nay hơn 40 ngân hàng hầu hết đều có loại thẻ này. Vì lẽ đó mà khi khái niệm thẻ ngân hàng không còn xa lạ với đa số người dân, việc các nhà băng trở về thực hiện đúng nguyên tắc kinh tế "không có bữa trưa nào miễn phí" cũng dễ hiểu.

Lãnh đạo một ngân hàng có thế mạnh về bán lẻ cho biết các mức phí đều được công khai và được ngân hàng tính toán rất kỹ lưỡng để không quá cao với người Việt Nam. Tuy nhiên, chất lượng dịch vụ của hệ thống vẫn chưa thực sự tương xứng, điều này khiến không ít khách hàng phiền lòng.

Theo một kết quả khảo sát gần đây của Ernst & Young (EY) cho thấy 50% khách chia tay ngân hàng trong 12 tháng qua vì chất lượng dịch vụ không tốt, 20-30% người được hỏi mở hoặc đóng tài khoản ngân hàng vì vấn đề lãi suất và phí.

Một chuyên gia tài chính nhìn nhận ngân hàng cũng là doanh nghiệp và họ cần có nguồn thu để chi trả hoạt động, dịch vụ và không thể mãi miễn phí như các năm trước đây. "Việc họ thu phí các dịch vụ là dễ hiểu và đúng xu hướng chung của mọi nước trên thế giới. Tuy nhiên, nếu thu phí mà nhân viên giao dịch không nhiệt tình, ATM vẫn trục trặc, hệ thống chuyển khoản online giờ cao điểm lại nghẽn mạng... thì khách hàng vẫn không thể hài lòng và tâm phục" - ông nói.