Vàng là một trong những kim loại hiếm nhất trong vỏ trái đất và phần lớn quặng dễ kiếm đã được khai thác. Những gì còn lại sẽ khó tìm hơn và chi phí khai thác đắt hơn, theo khẳng định của các hãng đào vàng.

Không phải là nỗi lo ngay lập tức nhưng với việc giá vàng lần đầu tiên chạm mức 2.000 USD mỗi ounce trong tháng này, các công ty khai khoáng phải đối mặt với viễn cảnh dài hạn về chi phí cao hơn và khoan ở những nơi khó khăn hơn. Cùng với đó, việc vàng bán tháo mạnh trong tuần qua lại cũng nhắc nhở họ rằng không phải lúc nào vàng cũng có giá cao như một điều hiển nhiên.

Giá vàng đã tăng khoảng 28% trong năm nay. Các công ty khai thác vàng dùng tiền nhờ vàng lên giá để trả nợ và tăng cổ tức, thay vì bắt đầu các dự án mới. Bởi lẽ, các nhà điều hành đã cảnh giác với việc mở rộng khai thác dẫn đến tốn kém quá mức trong đợt vàng tăng giá trước.

Các bồn chứa bùn để đãi ra vàng của Tập đoàn khai thác mỏ Endeavour ở Burkina Faso. Ảnh: Reuters

"Chúng ta đã qua thời đỉnh cao của vàng", Mark Bristow, CEO Barrick Gold, công ty khai thác vàng lớn thứ hai thế giới theo giá trị vốn hóa thị trường, nhận định. Các công ty đang chi ít tiền hơn cho việc tìm mỏ vàng mới, với ngân sách thăm dò của ngành là 4,44 tỷ USD vào năm ngoái, thấp hơn 63% so với mức cao kỷ lục vào năm 2012, theo Minex Consulting (Australia).

Điều này là do việc tìm kiếm mỏ vàng mới ngày càng trở nên đắt đỏ, do các công ty phải đào sâu hơn và đi vào những địa hình xa xôi hơn để tìm kiếm các mỏ chưa khai thác. Theo Minex, chi phí trung bình để tìm một ounce vàng là 62 USD từ năm 2009 đến 2018, cao hơn gấp đôi so với chi phí của thập kỷ trước.

"Có những khám phá thật sự mới mẻ nào mới không? Không nhiều", Sean Boyd, CEO Agnico Eagle Mines (Canada), cho biết. Công ty khai thác này đã chuyển đến Bắc Cực để tìm các mỏ chất lượng cao hơn. "Nếu có, chúng được tìm thấy ở những nơi khó đến được trên thế giới", ông nói.

Hàm lượng vàng trong mỗi tấn đá được khai thác cũng ngày càng tệ. Theo Metals Focus, một công ty tư vấn kim loại quý, hàm lượng trung bình đã giảm từ hơn 10 gam vàng trên mỗi tấn đá vào đầu những năm 1970 xuống còn khoảng 1,46 gam vào năm ngoái.

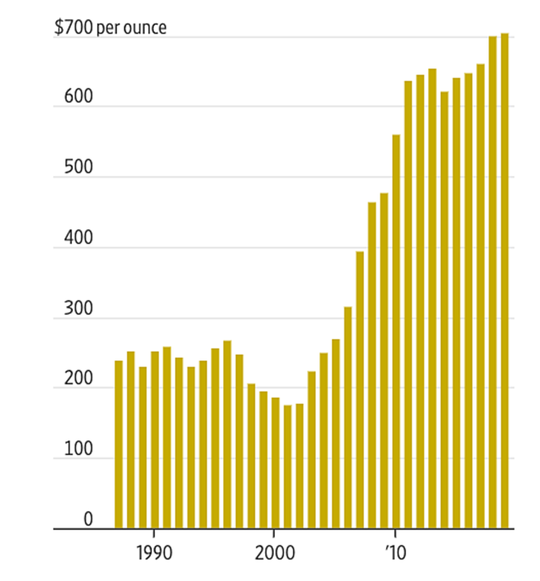

Điều này dẫn đến kết quả phải đào nhiều đất đá hơn để có vàng. Do đó, mỗi ounce vàng được khai thác sẽ đắt hơn. Năm 1990, chi phí khai thác trung bình một ounce vàng, được tính bằng cách tổng chi phí tiền mặt, cộng với chi phí đầu tư, là 253 USD, theo Refinitiv. Năm ngoái, con số này là 705 USD.

Chi phí khai thác trung bình một ounce vàng trong 3 thập niên qua. Nguồn: Refinitiv. Đồ họa: WSJ

Vấn đề cơ bản đối với các công ty đơn giản là không có nhiều vàng để khai thác. Theo Hội đồng Vàng Thế giới, tất cả số vàng từng được khai thác có thể đúc vừa ra một khối lập phương có cạnh dài 21m. Vàng chỉ chiếm khoảng 0,005 phần triệu vỏ trái đất, rất ít so với đồng, với 50 phần triệu và sắt ở mức hơn 50.000 phần triệu.

Một số công ty khai khoáng và nhà địa chất cho rằng kim loại này sắp cạn kiệt như một mặt hàng có thể khai thác được. Nhưng cũng có ý kiến vàng có thể khó khai thác hơn, song công nghệ có thể làm giảm chi phí và cho phép tiếp cận những nơi giàu khoáng sản mới, chẳng hạn như đáy đại dương.

"Chúng ta nói rằng vàng sắp cạn kiệt, nhưng là chúng ta không thực sự tìm kiếm", Ferri Hassani, Giáo sư tại Khoa Kỹ thuật Vật liệu và Khai thác Đại học McGill (Canada), bình luận. Ông Hassani nói, chẳng hạn, không ai nghĩ rằng sẽ có vàng ở Iran, nhưng các nhà địa chất đang tìm thấy nó ở đó.

Mọi người đã nói về việc khai thác đáy đại dương từ những năm 1870, khi một tàu nghiên cứu của Hải quân Anh lập biểu đồ các điểm chứa kim loại trên khắp các vùng biển. Ngoài những mỏ kim cương tương đối gần bờ, các đại dương vẫn chưa được khai thác. Trong khi đó, hầu hết công ty cũng không quan tâm đến việc đào ở những nơi có rủi ro chính trị như Iran.

Cần lưu ý rằng, nguồn cung vàng thấp hơn sẽ không làm cho kim loại này đắt hơn đối với người mua. Nguồn cung không ảnh hưởng đến giá vàng theo cách như các mặt hàng khác, do trạng thái của kim loại này là một tài sản tài chính hơn là một nguyên liệu để sử dụng.

Vàng lên giá gần đây được thúc đẩy bởi các nhà đầu tư đang tìm kiếm nơi trú ẩn trong bối cảnh đại dịch và trong một số trường hợp là lãi suất âm. Sau đó, nếu lãi suất tăng, vàng xuống giá vì kém hấp dẫn hơn so với các tài sản trú ẩn an toàn khác, như trái phiếu kho bạc Mỹ. Ngoài ra, không giống như nhiều mặt hàng khác, như dầu, nguồn cung cấp kim loại này không thể biến mất.

Trong khi đó, các công ty khai thác vàng đang hưởng lợi từ giá vàng cao hơn nhờ Covid-19. Giá cổ phiếu Barrick Gold và Newmont cùng tăng khoảng 47% trong năm nay trong khi Kinross Gold tăng hơn 88%. Barrick Gold thông báo tăng 14% chi trả cổ tức cho quý II, trong khi Newmont tăng chia cổ tức lên mức 79%.

South Africa’s Gold Fields thì cho biết sẽ tận dụng giá vàng cao để trả khoản nợ khoảng 750 triệu USD vào cuối năm nay. Tuy nhiên, các công ty cho biết không có ý định tăng cường sản xuất. Barrick, Newmont, Agnico Eagle và những công ty nói rằng họ sẽ chỉ phê duyệt các dự án mới nếu họ có thể kiếm lời trường hợp vàng ở mức 1.200 USD mỗi ounce, tức thấp hơn khoảng 40% so với giá đang giao dịch.

Trong đợt giá vàng đạt đỉnh vào mùa thu năm 2011, các công ty đã hồ hởi tăng dự trữ, và xúc tiến các dự án mới đầy tốn kém. Kết quả, họ nhận một cú chua chát khi giá vàng gỉảm 43% trong 4 năm sau đó. "Chìa khóa lần này của ngành là sẽ không mất kỷ luật nữa", ông Sean Boyd, CEO Agnico Eagle Mines, tuyên bố.