Khác với hoạt động cho vay của ngân hàng thương mại, cho vay tiêu dùng của các công ty tài chính là các thỏa thuận dân sự, không bị giới hạn về vấn đề lãi suất. Bên cho vay sẽ căn cứ vào lịch sử trả nợ, hồ sơ tín dụng cá nhân để xác định uy tín, khả năng trả nợ của người đi vay, từ đó quyết định lãi suất.

Cần duy trì lịch sử trả nợ tốt

Thông thường, mức lãi suất cho vay tại công ty tài chính dao động từ 20%-35%/năm. Tuy nhiên, một bộ phận nhỏ khách hàng sẽ phải chịu lãi suất cao hơn nếu không chứng minh được khả năng trả nợ, có nguy cơ nợ xấu lớn, có "vết đen" tài chính (đã có ghi nhận nợ xấu trong kho dữ liệu của Trung tâm thông tin tín dụng quốc gia Việt Nam - CIC).

Điểm tín nhiệm càng cao thì lãi suất càng thấp và ngược lại. Thậm chí, công ty tài chính có thể quyết định không cho vay với những khách hàng có điểm tín nhiệm thấp tại một mức độ nhất định.

Do đó, duy trì lịch sử trả nợ đúng hạn và đầy đủ sẽ giúp người vay có cơ hội được hưởng những khoản vay tiếp theo với lãi suất thấp hơn hoặc dễ dàng được phê duyệt yêu cầu giãn nợ khi cần thiết.

Cân đối thời hạn vay và khả năng thanh toán

Trên thực tế, thời gian trả góp cũng chi phối rất nhiều đến mức lãi suất của khách hàng. Hầu hết các công ty tài chính đều cung cấp các khoản vay trả góp linh hoạt từ 6-36 tháng. Tuy nhiên, người đi vay cần lưu ý với một khoản vay có thời gian vay càng dài, đồng nghĩa số tiền lãi mà khách hàng phải trả càng cao, tỉ lệ lãi suất phải trả trên số vốn vay sẽ càng cao. Do đó, thời gian lý tưởng nhất cho một khoản vay được các chuyên gia khuyến cáo người vay lựa chọn là 18-24 tháng.

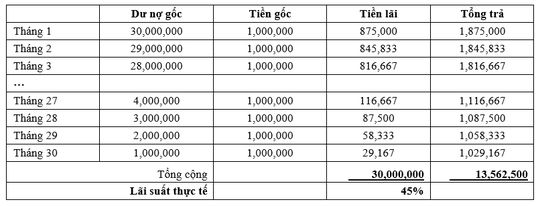

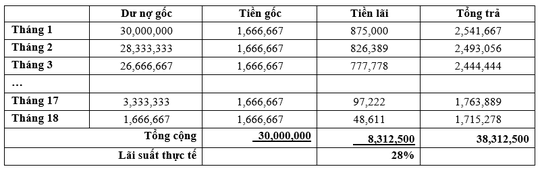

Ví dụ, với khoản vay 30.000.000 đồng, lãi suất là 35%/năm, hai khách hàng với hai thời gian trả góp sẽ ảnh hưởng đến tổng lãi suất phải trả cũng như lãi suất thực tế.

Theo đó, khách hàng A, trả gốc 1.000.000 đồng/tháng và trả góp trong 30 tháng, thì lãi suất thực tế lên đến 45%.

Khách hàng B, trả gốc hơn 1.600.000đ/tháng và trả góp trong vòng 18 tháng, thì lãi suất thực tế chỉ 28%.

Chính vì vậy, khách hàng nên cố gắng thanh toán hằng tháng với số tiền gốc nhiều hơn lãi để tránh tình trạng lãi vẫn cứ đóng đều đều nhưng tiền gốc thì chưa giảm được, khiến người vay hiểu lầm, gây tâm lý chán nản trong quá trình trả nợ.

Khi quyết định vay tiêu dùng, có những lưu ý nhất định người đi vay cần làm rõ để có một kế hoạch trả nợ phù hợp:

- Yêu cầu nhân viên tư vấn kỹ về mức lãi suất thỏa thuận trên hợp đồng.

- Hiểu rõ cách tính lãi suất để lựa chọn phương thức trả nợ phù hợp.

- Lựa chọn thời gian vay hợp lý để không phải chịu mức lãi suất quá cao.

- Cân nhắc khả năng trả nợ so với khoản vay, số tiền trả góp hằng tháng không nên vượt quá 40% thu nhập hằng tháng.