Bên cạnh câu chuyện trà dư tửu hậu và hỏi thăm nhau về tình hình đầu tư của năm trước, chủ đề nóng nhất trong cuộc nói chuyện là bàn luận về dự báo TTCK trong năm 2016. Đã có nhà đầu tư nói đùa, đây là “đại hội Gấu", vì trong số 20 người tham gia thì có đến 19 người tỏ ra thận trọng với xu hướng TTCK năm 2016.

Kiếm lãi trên thị trường con gấu

Tâm lý thận trọng không phải là không có cơ sở khi trong 3 tháng qua, VN-Index có xu hướng lao dốc từ 615 điểm xuống 520 điểm, thậm chí có lúc rơi xuống 518 điểm. Nhiều cổ phiếu bị bán sàn khối lượng lớn đã ảnh hưởng đến tâm lý chung của cả nhà đầu tư lướt sóng và chuyên nghiệp.

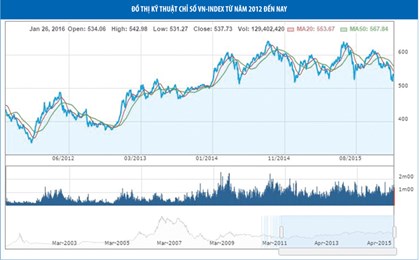

Một nhà đầu tư không làm việc trong ngành chứng khoán nhưng đã có thâm niên đầu tư trên thị trường hơn chục năm cho rằng TTCK Việt Nam đã có 4 năm tăng liên tiếp (từ năm 2012) đến nay, lại đặt trong bối cảnh TTCK thế giới giảm điểm và nền kinh tế Trung Quốc tăng trưởng chậm, nên tốt nhất lúc này là… đứng ngoài.

Theo dõi các tín hiệu phân tích kỹ thuật, nhà đầu tư này chỉ đẩy mạnh mua vào cổ phiếu khi đường MA20 (đường trung bình động hiển thị giá đóng cửa trung bình trong 20 phiên) cắt lên trên đường MA50. Ở thời điểm hiện tại, đường MA20 đang ở dưới đường MA50 cho thấy, vẫn còn nhiều rủi ro.

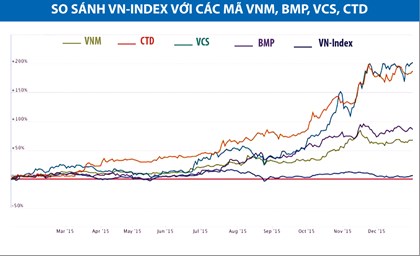

Ở một câu chuyện khác, năm 2015, VN-Index tăng 6,2% còn HNX-Index giảm 4,4% và số lượng nhà đầu tư thua lỗ trong năm 2015 khá nhiều. Tuy nhiên, vẫn có các cổ phiếu tăng gấp đôi, thậm chí gấp 5 lần trong một năm với thanh khoản và yếu tố cơ bản khá tốt, có thể kể tên các cổ phiếu này như VNM tăng 70%, BMP tăng 88%, VCS tăng 198%, CTD tăng 186%, HTL tăng 540%...

Với các nhà đầu tư theo trường phái đầu tư giá trị và không muốn lướt sóng, nắm giữ các cổ phiếu này trong 1 năm đã chiến thắng hơn hẳn so với việc gửi tiết kiệm hay đầu tư vào các kênh khác.

Hai câu chuyện đặt gần nhau để thấy rằng kể cả trong trường hợp thị trường giá xuống thì nhà đầu tư vẫn có thể tìm được cơ hội “xuống tiền” mà không cần để ý nhiều đến diễn biến của VN-Index, trường hợp này là đi ngược sóng.

Một số chuyên gia cho rằng, trong xu thế giảm điểm dài hạn thì tốt nhất là không tham gia thị trường, việc bắt đáy rất có thể sẽ bị… đứt tay. Tuy nhiên, với những nhà đầu tư đã bắt đáy cổ phiếu GAS tuần trước, họ có được một cái Tết ấm no nếu chốt lãi lúc này.

Gần 1,9 triệu cổ phiếu GAS được bán ra ở vùng giá 30.000 đồng/CP vào hai ngày 20-1 và 21-1, sau 1 tuần giá cổ phiếu GAS giao dịch ở mức 36.700 đồng/CP với thanh khoản luôn duy trì ở mức gần 900.000 cổ phiếu/phiên trong 10 phiên gần đây.

Như vậy, với những nhà đầu tư bắt đáy GAS ở vùng giá 30.000 đồng/CP, họ đã có lời 22% trong vòng 1 tuần!

Trong khi VN-Index giảm 100 điểm trong 3 tháng thì cổ phiếu GEX của Tổng công ty cổ phần Thiết bị điện Việt Nam trên sàn UPCoM tăng từ 18.000 đồng/CP lên 26.000 đồng/CP (tăng 44%) trong gần 2 tháng; cổ phiếu VEF của CTCP Trung tâm Hội chợ Triển lãm Việt Nam tăng từ 10.000 đồng/CP lên 28.500 đồng/CP… Cơ hội kiếm lãi lớn luôn tiềm ẩn trên sàn, vấn đề là ai sẽ nhận ra những món hàng đặc biệt đó.

Năm 2016 sẽ là một năm thách thức của TTCK Việt Nam nhưng cũng sẽ là năm cơ hội để mua vào các cổ phiếu giá trị. Cổ phiếu là một loại hàng hóa đặc biệt, khi giá cổ phiếu giảm đến một mức độ nhất định sẽ hấp dẫn các nhà đầu tư.

Hiện tại, khối ngoại bán ròng trên TTCK Việt Nam và các thị trường mới nổi, nhưng nếu xét về tổng thể, Việt Nam đang là điểm sáng so với TTCK khu vực, chưa kể khả năng những quỹ đầu tư vào khu vực châu Á-Thái Bình Dương sẽ tăng tỷ trọng vào thị trường Việt Nam.

Ngoài ra, nhu cầu đầu tư cơ sở hạ tầng của Việt Nam vẫn rất lớn, nếu Việt Nam có chính sách thu hút nguồn vốn quốc tế thì sẽ duy trì được tốc độ tăng trưởng GDP ở mức cao.

Cơ hội đầu tư 2016

Báo cáo nhận định thị trường năm 2016 của các CTCK cũng đã có những nhận định không đồng nhất. Và vì không đồng nhất nên nó mới tạo ra sự hấp dẫn và thanh khoản cho TTCK, nơi có đông đảo người mua, người bán. Cơ hội lợi nhuận sẽ luôn xuất hiện, dù thị trường có xu hướng tăng hay giảm.

Theo đánh giá của CTCP Chứng khoán Sài Gòn (SSI), năm 2016, VN-Index có thể đạt đến 660 điểm dựa trên tăng trưởng lợi nhuận ròng toàn thị trường có thể đạt 8,8% so với năm trước và P/E của thị trường ở mức 12,5 lần.

Về ngắn hạn, SSI Research cho rằng, nhà đầu tư nên tránh cổ phiếu của các DN kinh doanh hàng hóa nguyên liệu cho đến hết giữa năm 2016 và các công ty có nợ nước ngoài cao. Những khoản đầu tư hấp dẫn là cổ phiếu của các công ty được hưởng lợi từ giá dầu thấp.

SSI cho rằng, ngành tăng trưởng trong năm 2016 sẽ là ngành hàng tiêu dùng (tăng 21,2%), sản xuất công nghiệp (tăng 18,2%) và bất động sản (17,8%), trong khi ngành dầu khí sẽ chỉ tăng 1,4%, mức thấp nhất trong các ngành. Cơ hội đầu tư trên UPCoM cũng rất hấp dẫn.

Theo CTCK Ngân hàng Đầu tư và Phát triển Việt Nam (BSC), với 3 phương pháp tính toán để dự báo VN-Index, BSC dự báo điểm số mục tiêu VN-Index là 590 điểm, dao động từ tiêu cực 565 điểm đến tích cực 650 điểm. So với giá đóng cửa 2015, mức điểm nói trên dao động từ giảm 2,4% đến tăng 12,2%.

Vùng mục tiêu khá khiêm tốn so với những năm trước, điều này cũng cho thấy TTCK 2016 sẽ có nhiều khó khăn và ẩn số. BSC cho rằng, thị trường sẽ giảm mạnh trong tháng 1 và phục hồi trong giai đoạn tháng 2 đến tháng 8, sau đó điều chỉnh từ tháng 9 đến tháng 12.

Đánh giá về triển vọng ngành, BSC cho rằng triển vọng khả quan sẽ đến với ngành bất động sản; ngành xây dựng, vật liệu xây dựng, công nghệ, cảng biển, dệt may, điện, sữa và phân bón; đánh giá trung lập với ngành nhựa, thép, mía đường và săm lốp. Công ty này hạ triển vọng từ khả quan xuống trung lập với các ngành xi măng, ô tô, bảo hiểm và ngân hàng…

Các cổ phiếu cụ thể, BSC cho rằng nhà đầu tư có thể xem xét theo dõi các cổ phiếu blue-chips như VIC, VNM, FPT, MBB, DPM, GMD, REE, BMP, bắt đáy các cổ phiếu HPG, HSG, PVD, GAS, PVS, VCG, TCM, xem xét các cổ phiếu midcap như VSC, DXG, KDH, HBC, CMG, ITD, BFC, TNG, TCM, NT2, VNR, VGC, bắt đáy các cổ phiếu midcap như AAA, LCG, PVG, PGI, BCC, SAM, PPC, PTI, TNG…

CTCP Chứng khoán Việt Nam Thịnh Vượng (VPBS) cho rằng TTCK Việt Nam năm 2016 nhiều khả năng sẽ giao dịch dưới giá trị nội tại của nó do dòng vốn nội yếu trong khi vốn ngoại được dự báo sẽ tiếp tục rút ra khỏi Việt Nam, ít nhất trong những tháng đầu năm 2016.

VPBS đưa ra 3 kịch bản thị trường, trong đó VN-Index có thể xuống mức thấp nhất trong nửa đầu năm 2016 tại 450 - 460 điểm với kịch bản tiêu cực và đạt mức cao nhất vào cuối năm 2016 tại 630 - 640 điểm với kịch bản tích cực.

Trong kịch bản trung bình, VN-Index sẽ tạo đáy tại 520 - 530 điểm trước khi dao động trong biên độ từ 520 - 580 điểm. VPBS đánh giá lạc quan với ngành ngân hàng, bất động sản, bảo hiểm, hàng tiêu dùng, kho vận, phân bón.