So với mức giá giao dịch phổ biến 70.000-80.000 đồng/cổ phiếu của 3 tháng trước, cổ phiếu BMP của Nhựa Bình Minh đã tăng tới 40-50%. Điều gì khiến BMP bứt phá ngoạn mục?

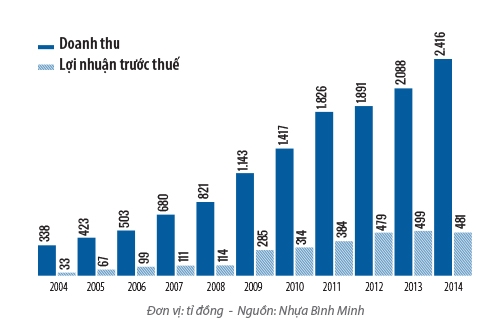

Thứ nhất, trong quý III/2015, hoạt động kinh doanh của các doanh nghiệp sản xuất vật liệu xây dựng nói chung và Nhựa Bình Minh nói riêng đã tăng mạnh. Sản lượng tiêu thụ của Nhựa Bình Minh ước tăng 19%, mức tăng kỷ lục về lượng tiêu thụ trong quý của Công ty. Và mặc dù chưa phải mùa cao điểm bán hàng, nhưng 6 tháng đầu năm nay, Nhựa Bình Minh đã đạt doanh thu trên 1.300 tỉ đồng và hoàn thành 72% kế hoạch lợi nhuận năm.

Đáng chú ý, Công ty đang sẵn sàng mở cửa cho nhà đầu tư nước ngoài. Cụ thể, dù để ngỏ kế hoạch nới room ngoại và dự kiến đến kỳ Đại hội cổ đông năm sau mới lấy ý kiến cổ đông nhưng Nhựa Bình Minh hoàn toàn ủng hộ kế hoạch này, cho rằng đây là chủ trương tốt của Nhà nước nhằm thu hút dòng vốn mới và đa dạng từ nước ngoài. Thái độ cởi mở của Ban Lãnh đạo Công ty được đánh giá sẽ tạo điều kiện cho cổ đông ngoại, mà cụ thể là Nawaplastic Industries (Thái Lan) đặt chân sâu hơn vào Nhựa Bình Minh.

Một diễn biến gần đây cũng có lợi cho động thái này của Nawaplastic Industries. Đó là việc Tổng Công ty Đầu tư và kinh doanh vốn nhà nước (SCIC) công bố ý định sẽ thoái vốn toàn bộ khỏi 10 công ty, bao gồm cả Nhựa Bình Minh. SCIC hiện là cổ đông lớn nhất, nắm giữ gần 30% cổ phần tại doanh nghiệp này.

Nawaplastic Industries chỉ đứng sau SCIC, đã gom mua và nắm giữ 20,4% vốn điều lệ của Nhựa Bình Minh từ năm 2013. Tập đoàn sản xuất ống nhựa PVC nổi tiếng ở Thái Lan luôn bày tỏ mong muốn được nâng mức sở hữu cổ phần ở Nhựa Bình Minh lên mức tối đa cho phép (49% vốn điều lệ). Tuy nhiên, nguyện vọng của Nawaplastic Industries vẫn chưa thể đạt được do tỉ lệ sở hữu dành cho nhà đầu tư ngoại đã chạm trần.

Nếu Nawaplastic Industries gia tăng được sức ảnh hưởng tại Nhựa Bình Minh, tình hình ở Công ty có thể sẽ thay đổi. Bởi lẽ, Thái Lan là quốc gia có khả năng sản xuất các sản phẩm nhựa sinh học thân thiện với môi trường. Ngoài ra, tập đoàn xi-măng Siam (SCG), công ty mẹ của Nawaplastic Industries, là doanh nghiệp lớn thứ 2 tại Thái Lan. SCG hoạt động chủ yếu trong 3 lĩnh vực gồm xi-măng - vật liệu xây dựng, hóa dầu và bao bì. Theo website của SCG Việt Nam, tập đoàn này đã đầu tư vào 19 công ty Việt Nam với tổng số vốn 580 triệu USD. Trong đó, có đến 7 công ty nhựa.

Vị thế của SCG có thể sẽ giúp Nhựa Bình Minh tiến vào thị trường xuất khẩu, lãnh địa mà Công ty chưa thể đặt chân. Lý do, theo đại diện Công ty, là từ máy móc cho đến nguyên vật liệu của Nhựa Bình Minh đều phải nhập khẩu nên khả năng cạnh tranh về giá khi ra “sân khách” gần như không có. Giá thành vận chuyển của Nhựa Bình Minh hiện chiếm khoảng 8-10%. Nếu vận chuyển ra nước ngoài, tỉ lệ sẽ còn cao hơn.

Một lý do khác khiến Nhựa Bình Minh chưa thể nghĩ đến chuyện xuất khẩu là Công ty đang trong tình trạng sản xuất vẫn không đáp ứng đủ nhu cầu thị trường. Thông thường, cầu vượt cung sẽ là lợi thế cho bất cứ doanh nghiệp nào. Tuy nhiên, do sản xuất ống nhựa là ngành có tỉ suất lợi nhuận hấp dẫn (khoảng 20%) và luôn bị các đối thủ lăm le giành mất khách hàng, nên lợi thế này hóa ra lại không hoàn toàn có lợi cho Nhựa Bình Minh. Giải bài toán gia tăng sản lượng, mở rộng sản xuất để giữ chân khách hàng luôn là trăn trở của lãnh đạo Công ty.

Theo kế hoạch, công suất sản xuất của Nhựa Bình Minh sẽ tăng thêm 8%, lên 65.000 tấn/năm khi giai đoạn 1 của nhà máy thứ 4 (Long An) đi vào hoạt động vào tháng 11 năm nay. Một khi nhà máy hoàn thành (năm 2018), công suất sản xuất của Công ty sẽ lên tới 120.000 tấn/năm. Đây là cơ sở để Maybank Kim Eng nhận định đà tăng trưởng của Nhựa Bình Minh trong các năm sau sẽ tốt hơn. Nhưng so với nhu cầu sử dụng ống nhựa ước tính đạt 285.000 tấn vào năm 2020, khả năng đáp ứng của Nhựa Bình Minh vẫn còn khiêm tốn. Đó có lẽ cũng là lý do khiến một số cổ đông tỏ ra sốt ruột khi Công ty không mạnh dạn đầu tư lớn, trong khi lại chi ra hàng trăm tỉ đồng trả cổ tức hằng năm.

Doanh thu và lợi nhuận của Nhựa Bình Minh qua các năm

Cũng vì bị cạnh tranh quyết liệt mà nhiều cổ đông của Nhựa Bình Minh bày tỏ lo ngại vị thế về thương hiệu, thị phần của Nhựa Bình Minh có thể bị suy giảm khi có không ít công ty sẵn sàng đối đầu bằng những chiến lược “phá hoại” như bán phá giá, làm hàng giả...

Tại Đại hội cổ đông năm 2015, ông Lê Quang Doanh, Chủ tịch Nhựa Bình Minh, từng cho biết Công ty sẵn sàng chi ra 20-30 tỉ đồng mỗi năm nếu việc dán tem sản phẩm có thể đảm bảo cho Nhựa Bình Minh ngăn chặn hàng giả. Hiện tại, Công ty vẫn đang tìm kiếm những giải pháp nhằm hạn chế tác động từ hàng giả, hàng nhái.

Thắt chặt mối quan hệ với Nawaplastic Industries có thể giúp Nhựa Bình Minh có thêm thế và lực để vượt qua những trở ngại trên. Không còn các vướng mắc này, chặng đường phát triển của Công ty sẽ thuận lợi hơn.

Thực tế, sau 38 năm hoạt động, dù bị cạnh tranh gay gắt bởi hàng trăm doanh nghiệp cùng ngành nhưng Nhựa Bình Minh vẫn là 1 trong 2 công ty có quy mô và thị phần lớn nhất Việt Nam. Nếu như Nhựa Tiền Phong thống trị thị trường miền Bắc thì Nhựa Bình Minh chiếm lĩnh thị trường miền Nam. Đây là thị trường còn nhiều khả năng mở rộng, thể hiện qua việc thị phần của Nhựa Bình Minh từ chỗ chỉ chiếm 20% thị phần cả nước, theo thống kê năm 2010 của Hiệp hội Nhựa Việt Nam, đã tăng lên mức 25-30%. Trong khi đó, Nhựa Tiền Phong lại bị thụt lùi với thị phần cả nước không còn chiếm phân nửa miếng bánh toàn ngành như 5 năm trước.

Nhựa Bình Minh cũng là doanh nghiệp luôn duy trì tài chính lành mạnh, với chi phí tài chính so với doanh thu thuần luôn dưới 1%. Ngoài ra, dù đang dư tiền mặt nhưng Nhựa Bình Minh vẫn khuyến khích khách hàng thanh toán ngay, nhằm giảm thiểu rủi ro không thu hồi được nợ.