Một số ngân hàng đang đau đầu nghĩ ra kế sách khuyến khích khách hàng mở thẻ tín dụng. Đặc biệt có ngân hàng gõ cửa cả văn phòng ban giám đốc để chào mời cho toàn bộ nhân viên công ty.

Đó là điều đã diễn ra ở một công ty truyền thông tại quận 3, TP HCM. Vì ngân hàng khuyến mãi cả phí phát hành thẻ lẫn phí thường niên trong năm đầu tiên nên nhiều nhân viên trong công ty đã đăng ký mở thẻ tín dụng, dù khi đó chưa có nhu cầu.

Tuy nhiên, điều bất ngờ là đến ngày phát thẻ, các nhân viên công ty lại nhận được tới 2 thẻ tín dụng (2 thương hiệu công ty phát hành thẻ khác nhau), trong khi lúc đăng ký lại không nhắc đến. Khi hỏi lại, nhân viên ngân hàng mới trả lời rằng, phải làm cả 2 thẻ thì mới được khuyến mãi.

Sự mập mờ của một ngân hàng thương mại cổ phần thuộc tốp 4 ngân hàng lớn nhất xét về quy mô tài sản ở Việt Nam cho thấy các nhân viên kinh doanh thẻ hiện chịu áp lực rất lớn về số lượng phát hành. Theo Tiến sĩ Nguyễn Trí Hiếu, việc áp chỉ tiêu cao cho nhân viên kinh doanh là do các ngân hàng đã bỏ tiền đầu tư cho hệ thống, công nghệ và marketing, nên cần thu lại bằng số lượng thẻ phát hành.

Mặt khác, cuộc chạy đua về thẻ một phần cũng vì các ngân hàng muốn đa dạng hóa các sản phẩm của mình để không thua kém ngân hàng bạn.

Cơn sốt phát hành thẻ này một phần còn xuất phát từ kỳ vọng của các ngân hàng trong việc đón đầu làn sóng quẹt thẻ để thanh toán mua hàng hóa. Song có lẽ các ngân hàng đang “cầm đèn chạy trước ôtô” khi xu hướng tiêu dùng này chưa thực sự diễn ra ở Việt Nam.

Mùa xuân chưa đến

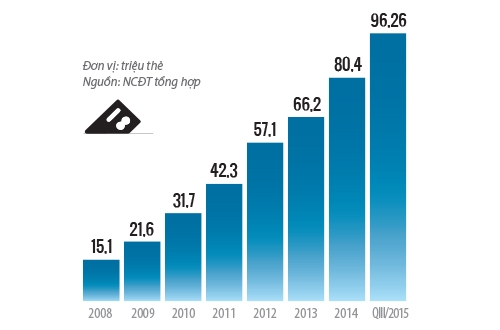

Thẻ thanh toán nội địa lần đầu tiên xuất hiện là thẻ của Vietcombank và Techcombank. Từ năm 2007 trở đi, khi ngành tài chính bùng nổ, các sản phẩm tài chính cá nhân như thẻ thanh toán bắt đầu phát triển mạnh mẽ. Nếu như năm 2007, toàn thị trường mới có khoảng 9,3 triệu thẻ thì đến năm 2015 là 86 triệu thẻ, trong đó, gần 90% là thẻ nội địa, 10% là thẻ quốc tế.

Lượng thẻ ngân hàng phát hành tại Việt Nam tăng đều qua các năm

Nhưng điều đáng quan tâm hơn vẫn là số lượng thẻ hoạt động thực sự. Cuối năm 2014, theo Banknet.vn, có khoảng 50% số thẻ thanh toán đang lưu hành là không hoạt động, tức không phát sinh bất cứ giao dịch nào. Còn theo số liệu mới nhất của Hiệp hội Thẻ ngân hàng, con số này là khoảng 70%. Điều đó cho thấy thị trường thẻ thanh toán nói chung và thẻ tín dụng nói riêng vẫn chưa phát triển đúng như mục tiêu của nó. Đó là thay thế các giao dịch bằng tiền mặt.

Để khuyến khích nền kinh tế thanh toán bằng thẻ, Chính phủ đã có nhiều chính sách tạo điều kiện phát triển số lượng thẻ như bắt buộc trả lương qua tài khoản. Thế nhưng, vẫn chưa khuyến khích được người dân sử dụng thẻ nhiều hơn.

Một lý do là thói quen thanh toán bằng tiền mặt của người Việt Nam. Chẳng hạn như ở lĩnh vực thương mại điện tử, mặc dù được kỳ vọng là kênh mua bán hiện đại với hình thức thanh toán không tiền mặt, song có đến gần 90% giao dịch được thực hiện theo hình thức COD, tức nhận hàng rồi trả tiền mặt.

Việc thanh toán bằng thẻ chưa phổ biến còn có nguyên nhân từ hạ tầng thanh toán cho thẻ. Tại các điểm bán, số lượng máy POS (dùng để cà thẻ) dù có tăng lên thời gian gần đây nhưng vẫn chưa phủ kín hệ thống.

Theo báo cáo khảo sát toàn cầu về ngân hàng bán lẻ năm 2014 của Công ty Kiểm toán Ernst & Young, 75% trong tổng số hơn 90 triệu dân Việt Nam vẫn chưa sử dụng dịch vụ ngân hàng, mật độ chi nhánh ngân hàng, máy rút tiền tự động (ATM), máy POS trên đầu người hiện vẫn ở mức thấp hơn so với các nước trong khu vực.

Trở ngại còn nằm ở phí thanh toán. Một số các cửa hàng, doanh nghiệp vẫn tính phí từ 1-1,5% đối với những khách hàng quẹt thẻ, khiến họ không mặn mà với việc dùng thẻ thanh toán tiền mua hàng hóa, dịch vụ.

Những rủi ro tiềm ẩn

Mặc dù công nghệ thanh toán qua thẻ ngày càng hiện đại hơn, song vẫn còn hàm chứa rủi ro đối với người tiêu dùng. Người dùng thẻ ở Việt Nam chưa có nhiều kiến thức lẫn kinh nghiệm sử dụng thẻ; thông tin thẻ tín dụng dễ bị mất, hoặc chủ thẻ sử dụng không đúng cách. Thậm chí có nhiều người rút tiền từ thẻ tín dụng, trong khi loại này dùng để thanh toán là chủ yếu, vì phí rút tiền rất cao (trên 4%).

An toàn thẻ cũng là một vấn đề mà người tiêu dùng quan tâm, dù rằng hiện nay nhiều ngân hàng Việt Nam đã bắt kịp công nghệ an toàn thẻ của thế giới. Hồi cuối năm ngoái, Ngân hàng Nhà nước đã cảnh báo về thẻ quốc tế giả mạo. Tháng 7 vừa qua, cơ quan quản lý các ngân hàng cũng yêu cầu các tổ chức tăng cường biện pháp phòng chống tội phạm thẻ.

Về phía ngân hàng, họ cũng dễ gặp rủi ro về chi phí nếu chỉ muốn tăng trưởng về số lượng. Tại triển lãm ngành ngân hàng Việt Nam 2015 diễn ra tại Hà Nội hồi tháng 5, một công ty công nghệ ước tính chi phí các ngân hàng Việt đang phải gánh là trên 10 USD trên mỗi đầu thẻ, trong khi ở các nước khác là dưới 1 USD.

Giả sử lấy chi phí bình quân chỉ khoảng 5 USD cùng tỉ lệ 50% thẻ không hoạt động, ước tính các ngân hàng đã tốn khoảng 5.000 tỉ đồng. Tất nhiên, ngoài chi phí phát hành thẻ, các ngân hàng còn phải tốn thêm tiền duy trì thẻ, chăm sóc khách hàng, đầu tư vào hệ thống an ninh bảo mật tốn kém.

Mặc dù vậy, các ngân hàng cũng có lý do để gia tăng số lượng thẻ. Không chỉ có thêm nguồn thu phí dịch vụ từ những giao dịch bằng thẻ, họ còn có thể thu thập thông tin dữ liệu từ khách hàng. Đó là nguồn thu tiềm năng trong tương lai.

Một rủi ro khác nằm ở trào lưu mở thẻ tín dụng. Vì chủ thẻ có thể vay mượn được thêm tiền từ thẻ tín dụng, nên ngân hàng có thể gánh thêm phần nợ xấu tiêu dùng.

Bài học cụ thể nhất là ở Hàn Quốc, quốc gia được xem là điển hình cho việc phát triển thị trường thẻ thanh toán, đến nỗi thẻ tín dụng được chào bán như một món hàng ở ngoài đường. Kết quả của việc hạ chuẩn mở thẻ tín dụng là những khoản nợ tiêu dùng không được hoàn trả.

Đến năm 2002, Chính phủ Hàn Quốc ban lệnh cấm hoạt động chào mời phát hành thẻ trên đường phố, cấm hình thức tặng quà, khuyến mãi để thu hút và hạ tỉ lệ rút tiền xuống còn 50% hạn mức, thay vì 100% như trước.

Bài học từ Hàn Quốc cho thấy việc khuyến khích mở thẻ theo số lượng dễ dẫn đến những hệ lụy. Tại Việt Nam, có một số dấu hiệu cho thấy tiêu chuẩn mở thẻ tín dụng đang giảm dần trong thời gian gần đây, thấy rõ nhất là qua mức thu nhập.

Cụ thể, không ít ngân hàng đưa ra các loại thẻ vàng, thẻ bạc với những điều kiện về tiền lương ngày càng thấp hơn, để nhiều người có thể tiếp cận hơn. Theo Tiến sĩ Nguyễn Trí Hiếu, việc hạ tiêu chuẩn là vì các ngân hàng chịu áp lực về tăng số lượng thẻ. Đáng chú ý, cuộc chạy đua về thẻ hiện nay có rất nhiều ngân hàng nhỏ cùng tham gia.