Cùng với chứng khoán, bất động sản được xếp vào nhóm lĩnh vực cho vay tiềm ẩn nhiều rủi ro với các ngân hàng. Vì vậy, trong nhiều quyết sách, Chính phủ và Ngân hàng Nhà nước (NHNN) luôn yêu cầu kiểm soát chặt tín dụng cho vay trong những lĩnh vực này.

Bất động sản luôn được xếp vào nhóm lĩnh vực cho vay tiềm ẩn nhiều rủi ro với các ngân hàng. Ảnh minh họa

Ngân hàng nào cho vay bất động sản nhiều nhất?

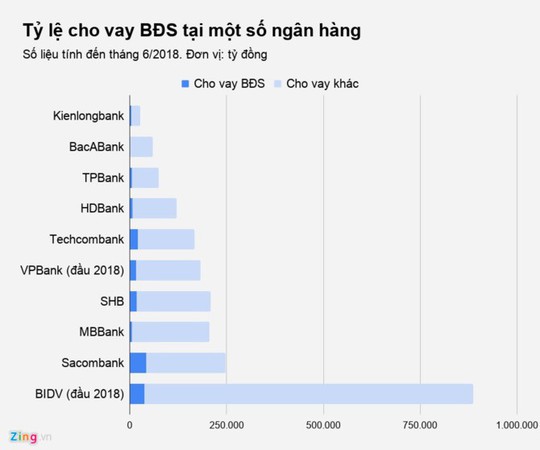

Hầu hết ngân hàng hiện nay đều duy trì tỷ lệ cho vay trong lĩnh vực bất động sản dưới 7% tổng dư nợ. Tuy nhiên, vẫn có một số ngân hàng có tỷ lệ này vượt trên 10%, với dư nợ hàng chục nghìn tỷ đồng.

Tính đến hết quý II, Sacombank đang có hơn 42.000 tỷ đồng dư nợ cho vay các hoạt động liên quan kinh doanh tài sản và dịch vụ tư vấn. Trong số này chủ yếu bao gồm bất động sản và dịch vụ môi giới tư vấn bất động sản.

Số này đã tăng hơn 3.000 tỷ so với đầu năm, nhưng xét về tỷ trọng trên tổng dư nợ cho vay của ngân hàng thì hệ số này lại giảm từ 17,6% xuống còn 17%. Nguyên nhân do 6 tháng qua Sacombank đã tăng trưởng hơn 23.000 tỷ đồng tín dụng. Đây cũng là một trong số ít nhà băng có tỷ lệ cho vay trong lĩnh vực bất động sản vượt trên 10% tổng dư nợ hiện nay.

Hai nhà băng khác có tỷ lệ này vượt trên 10% là Kienlongbank và Techcombank cùng ở mức 12%.

Với mức dư nợ chỉ khoảng 27.300 tỷ đồng, Kienlongbank đang cho vay tổng cộng 3.263 tỷ đồng trong lĩnh vực bất động sản, tăng tới 31% so với đầu năm. Tuy nhiên, đây không phải lĩnh vực cho vay trọng điểm của nhà băng này mà là sản xuất sản phẩm và nông nghiệp, chiếm trên 46% dư nợ cho vay.

Tính tới cuối tháng 6, Techcombank có 166.700 tỷ đồng dư nợ cho vay, tăng gần 6.000 tỷ đồng so với đầu năm. Nhà băng này dành hơn 20.000 tỷ đồng để cho vay trong lĩnh vực bất động sản, xấp xỉ hồi đầu năm. Trong nhiều năm trở lại đây, bất động sản luôn là mảng cho vay có giá trị lớn nhất của ngân hàng này với tỷ trọng trên 15%. Xếp sau lĩnh vực bất động sản là nhóm công nghiệp và buôn bán, sữa chữa…

Không thể hiện chi tiết giá trị dư nợ cho vay trong lĩnh vực bất động sản nhưng trong báo cáo tài chính năm 2017, mức dư nợ cho vay trong lĩnh vực này ở BIDV cũng đã gần 37.500 tỷ đồng. Nhà băng này cũng nằm trong nhóm cho vay bất động sản nhiều nhất thị trường. Tuy nhiên, do BIDV là ngân hàng có dư nợ lớn nhất hệ thống nên số dư nợ này chỉ chiếm trên 4,2% tổng cho vay của ngân hàng.

Con số hồi đầu năm bên phía VPBank cũng là hơn 15.500 tỷ đồng, tương đương 8,5% tổng dư nợ cho vay toàn ngân hàng.

Trong khi đó, BacABank hiện là ngân hàng cho vay rất ít trong lĩnh vực bất động sản với dư nợ cuối quý II chỉ là 362 tỷ đồng, chiếm vỏn vẹn 0,6% dư nợ cho vay. Những năm trước đó, bất động sản chưa khi nào là lĩnh vực cho vay trọng điểm của nhà băng này mà là nông nghiệp và công nghiệp chế tạo.

Tín dụng bất động sản bị thắt chặt

Tín dụng bất động sản từng chiếm tỷ trọng rất cao trong danh mục của các ngân hàng, đặc biệt là giai đoạn 2007-2008 với tỷ lệ trên 30%. Tuy nhiên, qua nhiều hệ lụy từ việc quá phục thuộc vào tín dụng bất động sản, các ngân hàng hiện nay đã giảm tỷ lệ này về mức 5-7% phổ biến.

Theo số liệu của NHNN, tính đến tháng 6 năm nay, tín dụng toàn ngành ngân hàng đã tăng 6,16% so với đầu năm. Trong đó, cho vay bất động sản chỉ tăng 2,19%, tỷ trọng cho vay mảng này hiện chiếm 7,5% tổng dư nợ nền kinh tế, thấp hơn rất nhiều so với mức 15,8% năm 2017 hay 17,1% vào năm 2016.

Số liệu tình hình kinh tế xã hội tại Hà Nội 6 tháng đầu năm cho biết tín dụng bất động sản hiện vào khoảng 114.000 tỷ đồng, chiếm 7,6% tổng dư nợ cho vay của thành phố (hơn 1,5 triệu tỷ), giảm 0,3 điểm % so với cùng kỳ. Trong khi đó, tỷ trọng tại TP.HCM hiện cũng đã giảm xuống mức 10,6%.

Trong năm nay, NHNN đặt mục tiêu tăng trưởng tín dụng 17%, đồng thời yêu cầu các ngân hàng kiểm soát chặt tăng trưởng tín dụng và hạn chế cho vay vào các lĩnh vực rủi ro như bất động sản, chứng khoán. NHNN cũng nâng hệ số rủi ro cho vay bất động sản từ 150% lên 250% và hạ tỷ lệ dùng vốn ngắn hạn cho vay trung và dài hạn từ 60% xuống 45%. Đây là biện pháp trực tiếp nhằm kiểm soát tín dụng chảy vào lĩnh vực bất động sản, nơi cần nguồn vốn trung và dài hạn rất lớn.

Giá trị tuyệt đối dư nợ cho vay trong lĩnh vực bất động sản tăng lên nhưng tỷ lệ trên tổng dư nợ cho vay nền kinh tế đang giảm đi.

Các ngân hàng thương mại từ đó cũng điều chỉnh tăng lãi suất cho vay trong lĩnh vực này từ 1-2%/năm. Động thái này được cho là một trong những nguyên nhân khiến một số phân khúc của thị trường bất động sản có dấu hiệu chững lại giai đoạn đầu năm vừa qua.

Hiện lãi suất cho vay bất động sản bao gồm vay xây nhà, sửa nhà, mua căn hộ phổ biến tại các ngân hàng dao động trong khoảng 11-12% tại Eximbank, OCB, SHB, VietCapital Bank… Một số nhà băng có mức lãi suất trên 12,5%/năm như Sacombank, VietABank.

Mới đây nhất, Chính phủ đã ban hành Nghị quyết phiên họp thường kỳ tháng 8/2018, trong đó yêu cầu trong lĩnh vực tài chính ngân hàng yêu cầu NHNN tiếp tục điều hành chính sách tiền tệ thận trọng, linh hoạt, hỗ trợ thanh khoản hợp lý cho các tổ chức tín dụng, kiểm soát chặt chẽ tín dụng vào lĩnh vực bất động sản.

Viết bình luận